投資で大事なのは、

「どれだけ儲かりそうか?」

ではなく、

「どれだけ損をする可能性があるか?」

ということ。

最大までレバレッジをかけて仮想通貨を取引すれば、

そりゃ短期間で10倍とかにもなる可能性があるだろうけど、

大損をする可能性のほうがその数百倍ある。

もう一つ大事なのは、手数料と税金。

税金は固定なのか累進課税なのか。

手数料については、安いものほど、その投資の成功率が高いと考えて良い。

なにも考えずに、「○○ってのが儲かるらしいから買ってみよう」という人が想像以上に多いことに驚く。

「でも、大富豪の□□さんも仮想通貨投資してるらしいし」

と言い出す人がいるけど、あれはベテランの人が法人でやってるんだ。

だから税金は色んな方法で配慮できるし、ベテランだからボラティリティ(値動き幅)の大きいもののほうが面白いと考えてる人もいる。

とにかく、投資話を持ちかけられたら、

「手数料はいくら?」

とまず聞くと良い。

お茶を濁した答えが返ってくるようなら、間違いなくそれは儲からない投資。

TKO木本さんの件について

前にブログで、

「ポンジスキーム詐欺の恐ろしいところは、被害者が加害者になってしまうこと」

本当にあった、ある投資詐欺のお話 - 言われてみればそうだよね

本当にあった、ある投資詐欺のお話の続き - 言われてみればそうだよね

と書いたけど、今回のTKO木本さんのがまさにそれ。

不動産にFX…全貌見えたTKO木本の資金トラブル…専門家・山崎元氏が呆れる「悪人じゃないけどうかつすぎます」(SmartFLASH) - Yahoo!ニュース

彼自身は、自分が儲かったのだから良いものだと信じて親しい人たちをどんどん巻き込んでいった。

手数料も取っていないので、おそらくは善意からそうしたのだろう。

しかし結果的に詐欺の片棒を担いでいたことになって、彼は被害者であると同時に加害者になってしまった。

ポンジスキーム詐欺は100年以上前に生まれたものなのに、未だに効果絶大な詐欺。

詐欺から自分を守るのは知識しかない。

自分の投資ルールを変えた理由

私の投資ルールの一つとして、

「銘柄を持ちすぎない。最大6銘柄まで」

というのがある。

ただ、自作のプログラムをどんどん作り込んでいってから、

このルールを変更しても良いかも、と思えるようになった。

6銘柄までにした理由は、

「それ以上だとそれぞれの銘柄の情報を把握しにくいし、

投資額が分散しすぎてしまう」

というもの。

主な理由は前者。

各銘柄のニュースや、決算発表日、配当権利日、シグナルが出たかどうか、など、

10以上もあると把握が非常に大変だと感じたからだ。

しかし多くの銘柄を持つことの一番のメリットとしては、メンタル面だと考えている。

一つの銘柄で大きな金額が動くと、恐怖や欲望という感情に負けて当初決めていた予定と違う方向に動きがちだ。

しかし銘柄が多く、金額が分散されていると、メンタルへの影響も抑えられる。

よって、自分のルール通り動きやすい傾向にある。

ただこれは、情報管理ツールが無いと難しい。

自作の会員サイトでは、今ではそれらをプログラムで一括管理できるようになっているし、ニュースがあったり権利日等が近づいてきたときはメールも送られてくる。

こういうシステムを使いこなせるのであれば、多くの銘柄を持つことも良いと思う。

攻略法を見つけるには?

「デモトレードより、少額からでも実際に投資したほうが良いのでは?」

確かにそういう意見もありますし、それも良いことだと思います。

どちらにせよ大事なのは、結果に対して考察する、ということです。

これらの目的は、経験を積んでレベルを上げること、ですが、

「今回はこういう戦略で、結果○○だったから、次はこうしてみよう」

としないと経験値がたまりません。

TVゲームで敵に倒されたら、「次はこうしてみよう」と次回のプレイで改善させようとします。

それと同じです。

もし何も考えずに同じ敵にもう一度挑んだとしたら、いつまで経ってもクリアできません。

トライアンドエラーで攻略法を身に着けていく必要があります。

だから、デモも本番も、記録を付けるのが大事なんです。

なぜ選んだ方がいつも間違いなのか、その理由

投資で決断が迫られた時、

A.「悩みまくった結果、行動に移さなかった」

この場合、結果的には行動したほうが良かったことが多いです。

B.「悩むことなく、即決して行動した」

この場合、その行動で大きな損をすることが多いです。

大体の人は、「俺は運が悪い」で片付けてしまうのですが、

実はちゃんとした理由があります。

まずAの場合、悩んでいる理由は、

リスクとリターンを比較して

リターンのほうが明らかに多いからです。

リターンのほうが多いのにナゼ悩んでいるのかというと、

それは行動することへの恐れが大きいから。

もしリターンとリスクで、リスクのほうが大きかったら、

それほど迷わず「止めておこう」と決めることが出来ます。

そこで悩みまくるということは、

やったほうが良いと理性では思っているから。

そしてそれを必死に止めているのは感情です。

行動したほうが結果が出る可能性が大きいのに、

見えているリスクを過大評価したり、

無理やり理由を作り出して行動に移さないための言い訳にします。

そして、結果的に見ると「あの時やっておけばよかった」となるのです。

では、Bはどうかというと、

こちらは行動したのが間違いになる可能性が高いです。

なぜかというと、

あらゆる投資(行動)にはリスクとリターンがあり、

それを天秤にかけて悩むのが当然。

そこで「悩むことなく即決」ということは通常ではありえない。

それが出来た理由は、リスクに対して正面から向き合わず思考停止したからです。

そして、大概の場合、思考停止の原因はリスクがあまりにも大きいことです。

大きすぎるリスクについては、考えることさえも苦痛になります。

例えば、スーパーで数百円高い買い物は悩むのに、

マンションを買うときは迷わず数百万円のオプションを付けてしまう、

なども同じ理由です。

成功者の中には即断即決する人も居ますが、

それは思考停止ではなく、

慣れている人がものすごい速さで悩んで決断しているだけなのです。

投資においての決断で悩みまくってしまうときは、

メリットとデメリットを事実のみ書き出して、

客観的に見比べてみると、

行動すべきか止めるべきかを判断しやすくなります。

年に何%増やしたい?

私は、年に増やす率は20%

(1000万円が元手なら200万円増えればOK)

で十分だと思っている。

仮に、増加率が年100%になったとしても、

それは計画的ではなく結果的にそうなっただけのこと。

もし最初から

「年率100%を目指すぞ!」

とやっていたら、目標が大きすぎて、

普段しないような危うい手法を使ったり、

投資額を増やしたり、

信用取引に手を出したりと、

いつもの自分の手法と違うものを

使ってしまうことになりかねない。

すべての投資に共通することは、

「ハイリスク・ハイリターン」だ。

投資の世界では、奈落の底への落とし穴がたくさん開いている。

落とし穴が多い道のほうが、

魅力的に見え、近道に見え、

そしてそちらを歩いて行く人が多いので、

ついて行きたくなってしまう。

渡りきった人は大金を手に入れて喜んでいるが、

そこを渡れる人は何千人に一人かもしれない。

大事なのは、利益を増やすことより、損失を減らすこと。

リスクを取りすぎて一発退場するのが一番怖いのだ。

間違ったデモトレードのやり方

株式やFXの投資の勉強するのに、

デモトレードはとても有効な手段なのだが、

一つ間違えると破滅への第一歩になりかねないので注意が必要。

ましてや、デモトレード上での投資大会に出るなんてもってのほか。

ナゼかというと、当たり前だがデモトレードではお金が動かない。

大会などで上位を目指そうとすると、

必然的にハイリスクなトレードをすることになる。

仮にそれでうまく行って、

「一ヶ月で資金が10倍になった!」

みたいな結果を出してしまった場合、

その手法をリアルトレードでも使ってしまう人がいる。

痛みの伴わないデモトレードで出来た手法は、

痛みの伴うリアルトレードでは出来ない。

格闘ゲームで強い人が、格闘技の大会に出て勝てるのか、と言う話だ。

しかしそれを理解できない人は多い。

「デモトレードで、半年で資金が数百倍になりました!」という自信で、

仕事辞めた退職金と、家を担保にした借金を元手にトレードを行い、

わずか3週間で破産した人もいる。

デモトレードでも、リアルトレードを視野に入れた地味な投資をするべきだ。

本当にあった、ある投資詐欺のお話の続き

前回お話した詐欺の手法は、100年ほど前からあるポンジスキームという手法を元にしたものです。

Aさんは、「毎月10%入ってくる」という状態がずっと続いていることで、この投資を心から信頼するようになりました。

Aさんは自分が大金を預ける一方、「素晴らしい投資だ」と思ったので、家族や大切な友人にこの投資をどんどん勧めていきました。

勧められた側も、親友や家族が熱心に勧めてくるので、「少しなら・・」と少額から投資し、本当に戻ってくることを確認すると、大金を投資するようになりました。

実は、利益だと思っていたリターンは、運用益ではなく投資してもらったお金をそのまま返していただけだったのです。

時間が経つにつれ、参加者の信頼度がどんどん上がっていくため、口コミでますます人数も増えて投資金額も大きくなってきます。

特に最初の頃の参加者は自分が実際に儲かっているので、全く疑うことなく人を集めていきます。

中には、実態を知らないまま幹部になる人もいたほどです。

最大限に集まった、と思えたところで、詐欺師は会社をいきなり倒産させるなどでドロンします。

投資額以上に儲かったのは極初期の人たち(Aさん含む)だけで、その人達に勧められた参加者たちは大損をすることになりました。

この詐欺の恐ろしいところは、この極初期の人たちは、被害者であり同時に加害者になるところです。

「私はこれを心から素晴らしい投資だと信じたから、大事な人達に熱心に勧めたのに」

自分自身がお金を失うだけならまだしも、自分は儲かったが自分が勧めた親友たちは大金を失った、ということもあります。

また、この詐欺では、参加者の怒りは投資詐欺のリーダーに対してより、これを勧めてきた人に向うことになるのです。

Aさんは、自分の大事な人たちを投資詐欺に巻き込んでしまい、

その人達からは大金を失ったと四方八方から責められ、

なまじ自分は利益が出ているだけに、罪悪感はとても大きくなります。

友人たちに自分の財産を使って賠償するも足りず、

自殺することで生命保険を使って賄った人も出てくることになりました。

----

「こんな詐欺に引っかかるやつが馬鹿だ」と一概に言えないのが、この詐欺の怖いところです。

今では、「この仮想通貨に投資すると利益が月○%出るよ!」みたいな進化系もありますし、

少し前に流行った「円天」という大規模な詐欺もあります。

仕手株詐欺も、ポンジスキームの亜種とも言えるでしょう。

ポンジスキームは、日本で「ネズミ講」と訳されることが多いですが、実際には少し違い、自分が商品を売る必要もなくただお金を預けるだけなので参加者のハードルが低くなるのが特徴です。

また、詐欺会社の社長を逮捕してみれば、ボスではなく雇われだったりして、うまく逃げることが多いのです。

ちなみにその逮捕された社長も騙されていて、この投資を本物だと思っていたという事もあります。

毎月○%増えるような投資が全く無いとは言いませんが、少なくとも、

「あんまり知られていない商品(投資)」

「出来たばっかりもの」

「特別な人にだけ教えられている投資」

などは、全て詐欺です。

本当にあった、ある投資詐欺のお話

これは、本当にあったある投資詐欺のお話。

結末を予測してほしい。

学生のAさんのバイト先の先輩であるBさんが、

「毎月10%の利息がもらえる投資がある」

と誘ってきた。

Aさんは半信半疑で1万円を預けると、翌月10%の1000円入ってきた。

Bさんは、「俺は100万円預けてるから毎月10万円入ってくる」と言う。

Aさんは10万円預けてみた。

翌月1万円入ってきた。

思い切って100万円預けると、毎月10万円入ってくるようになった。

数ヶ月経つと、預けた以上の金額が手元に残った。

もし預けたお金が戻ってこなくても、Aさんは儲けたことになる。

しかしこの後、Aさんはお金を失う以上の地獄を見ることになり、自殺することにまでなってしまった。

皆さんは、これがどういう詐欺なのか分かりますか?

株式投資で成功する人の3つのタイプ

株式投資をする上で最も大事なのは、手法とメンタル。

しかし99.9%の人は手法にしか目がいかない。

あなたの投資を失敗させようとするのは、自分自身の心。

どれだけ手法を学んで使えるようになったとしても、

心の中の恐怖と欲望がそれを邪魔してくる。

この場合の「欲望」は、「ここで買わないと乗り遅れるかも」という恐怖の一部だ。

そして、恐怖の力は強力。

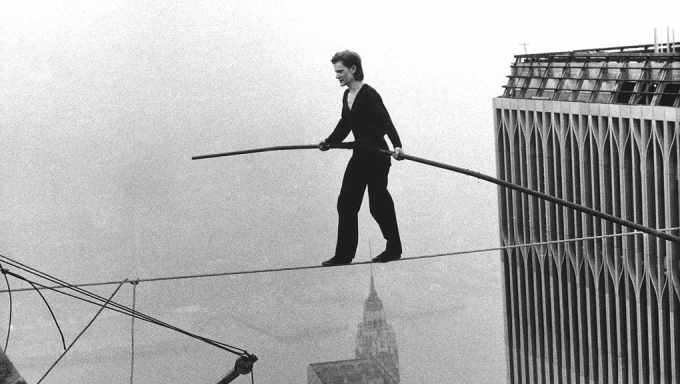

さて、投資で長年勝ち続けている人は3タイプいる。

1.恐怖を感じない人

2.恐怖が麻痺している人

3.恐怖を克服した人

1は別格で、ごくごく稀にいる。

一説によると、先天的に恐怖を感じにくい人が数千人に一人いるらしい。

この人達は手法さえ学べば確実に資産を増やしていくことが出来る人だ。

2は、投資で大金を扱っているうち、恐怖から目を背けるようになった人。

この人達は、恐怖は麻痺しているが、欲望はそのままなので、調子に乗ると欲をかいて大きな失敗をする。

一時は資産が数億円にも達したのに、結局大損して退場する人たちはこのパターン。

3は、最悪の結果の覚悟をした上でその恐怖を受け入れて克服した人。

綱渡りの手法を学んだ人は、低い位置で出来るようになっても、

ビルに張った綱を渡れるようにはならない。

それが出来るためには、1・2・3いずれかのやり方で恐怖に対処する必要がある。

しかし、1は先天的なものだ。後から身につけることは出来ない。

2は、ミスしたときの覚悟も対処法も考えていないので、先に破滅が待っている可能性が高い。

3は、万が一のことが起きたとき、どうすれば被害を最小限に抑えられるかの対処法を考え尽くして、恐怖を克服した上で渡っている。

最悪の事態が起きたときの対処法をいくつも考えておき、それが起きてしまったら、その決めていた通りの行動を取る。

もちろん、最悪の事態は起きないほうが良いのだが、それが起きるかどうかは自分では決められない。

上記は、何かに似ているとは思わないだろうか?

そう、私達が子供の頃から教えられた、地震の避難訓練だ。

1の人は、「地震が来た時にはこうしなさい」と教えられていたら、地震が起きた時にパニックにならずに教えられたとおり行動できる。

2の人は、対処法を教えられていても、地震が起きる可能性を無視か軽視しているので、いざ起きたらパニックになって行動できない。

3の人は、何度も何度も想定訓練しておくことで、地震が起きた時に決めていたとおりに行動することが出来る。

私たちは、3を目指そう。

投資なら、例えば、

「リーマンショック級のことが起きたら」

「買った直後に大暴落したら」

「その銘柄の悪いニュースがあったら」

など、様々な条件について、脳内で何度も対処法をシミュレートする。

そうすることで、実際にそれが起きた時に決めていたとおりに行動できる率が高くなる。

運が悪くてもなんとかするチカラ

私の尊敬する人曰く、運には天運と地運がある。

「禍福は糾える縄の如し(幸運と不運は交互に来る)」と言うが、

実際には、幸運と不運が交互に訪れることはない。

幸運が長く続いた後、今度は不運が長く続く、などのことのほうが多い。

例えば、赤と白のビーズを1万個ずつ用意して、

ビンの中に入れて振り回せば、

ビーズはきれいに交互に混ざり合ってピンクになるかというと、

そうではない。

どれだけ振ったとしても、モザイク模様のように赤のカタマリと白のカタマリが偏在している。

サイコロも100万回振れば、それぞれの出目の確率は1/6に限りなく近くなっていく。

しかし、その記録を詳細に見てみると、20回連続で1が出なかったり、

逆に5回連続で1が出ているということもある。

このように、幸運と不運は交互ではなく、それぞれカタマリになってやってくるものだ。

(よく言われる「流れ」というものがそれだと思っている)

幸運が来たときは、しばらく続くと考えてイケイケでやるのが良いし、

不運が来たときは、こちらもしばらく続くと考えて、派手な行動を起こさず被害が最小限になるようにしたりするのが良い。

このように、人間の手に及ばない運を「天運」、

それに対して人間の努力でどうにかなるものを「地運」だと考えている。

例えば、地震が起きるかどうかは天運だ。

だが、地震に対する訓練をしていたことで命が助かったなら、それは努力によって引き寄せた地運だ。

天運が良いときは誰でも上手く行くが、天運が悪いときこそ本当の実力がわかる。

また、天運に恵まれたとしても、準備不足のときはうまくいかないときもある。

天運がいつ来ても良いように準備しておく必要がある。

株式投資に例えると、

自分が選んだ銘柄の株価がどう動くかは天運だ。

上がるかもしれないし下がるかもしれない。

しかし、どちらの場合にも、

「こうなったらこうしよう」

と想定して対処策を考えておくことで、幸運を逃さず捉えることが出来るし、

最悪の事態が起きたとしても、被害を最小限に抑えることが出来る可能性が高くなる。

ゆっくりと金持ちになりたい人はいない

テレビや雑誌に出たり、ツイッターなどでフォロワーの多い派手な投資家の中には、

「3年で資産を数百倍に!」

「100万円を1年で1億円に!」

などというキャッチコピーの人たちがたくさんいる。

しかし、ごく一部の例外を除いて、

殆どの人が最後には破産して退場してしまう。

でも、多くの人はこう思うだろう。

「ハイリスクで○億円儲けたんなら、

その後はローリスクな投資をすればよいのに」

確かにその通り。

しかし、現実的にはそれは不可能だ。

ハイリスクなやり方をすれば、

ハラハラしているときのアドレナリンや、

勝ったときのエンドルフィンが大量に分泌される。

一言で言うと、ハイリスク投資をしているときはとてつもなく気持ち良いのだ。

これはまさにギャンブル依存症。

なので、ハイリスクな方法で成功した人は、

成功したあともハイリスクな方法を選び続けてしまう。

仕手株に乗っかって数千万円を手に入れた、という人は、

最後には同じく仕手株で全てを失い、

信用取引で負債を負うこともある。

ツイッター等で、

「今日はハイレバレッジで100万円儲けました」

などの書き込みを見ると、

つい「自分も少しやってみようかな」と思うかもしれない。

殆どの人にとってそれは、一時的に成功しても、

最後は必ず破産に向かう道なのだと覚えておいたほうが良い。

ウォーレン・バフェットがこう言っている。

「ゆっくりと金持ちになりたい人はいない」

だから功を焦ってみんな失敗する。

老後に必要なお金は2000万円ではない